本日の3社同時上場でした。3銘柄とも初値がつきましたので合わせて紹介します。

IPOのいい流れに乗って3銘柄とも初値好結果でした。しかし初値後は3銘柄とも右肩下がりの株価推移となっています。

それでは3銘柄の初値結果です。今後のIPOの参考にして頂ければと思います。

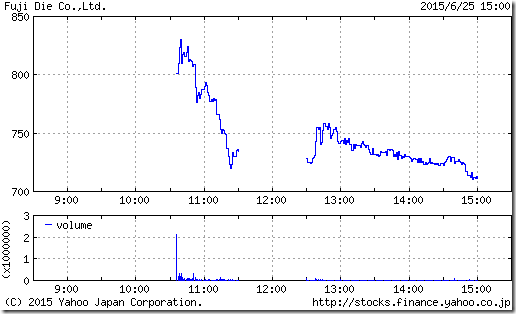

まずは冨士ダイス。

初値売りで約2.7万円プラスです。当選者の方、おめでとうございます。

【6167】冨士ダイス(公募価格530円)

初値:800円(公募比: +270円/+50.9%)

高値:839円

安値:710円

終値:711円

出来高:6,679,900株(公募売出総計:4,415,000株)

超硬工具の冨士ダイスが東証2部に新規上場、初値は51%高に

(ブルームバーグ):超硬合金製の耐摩耗工具・金型メーカーの冨士ダイス が25日、東証2部に新規株式公開(IPO)した。朝方から買い気配値を切り上げ、午前10時30分すぎに形成した初値は公募価格の530円に対し51%高の800円だった。

同社は前身が1949年に福岡県で創業、56年4月に設立され、現在は東京都大田区に本社を置く。超硬合金を用いた耐摩耗工具、その素材の超硬合金チップの製造、販売を行っている。超硬工具は鋼製工具に比べ摩耗や変形しにくく、ユーザーにとっては被加工材を加工する速度や精度が向上し、生産性改善につながるメリットがある。同社製品は輸送用機械や鉄鋼、非鉄金属、金属製品など幅広い分野で利用されている。

2016年3月期の連結業績計画は、売上高が前期比4%増の169億円、営業利益が5.5%増の11億4800万円、1株利益は44.01円、1株配当は22円。顧客の大型投資や海外需要の復調から主力の超硬製工具類が4.1%増と伸びることが貢献する見込み。公募価格のPERは12倍だった。上場に際しオーバーアロットメントを含む売り出し507万7000株を実施。主幹事は野村証券。

東証2部の全数売り出し銘柄で約50%高はIPOバブルを感じさせますね。

ただ、さすがに高すぎたか?初日は値を下げてほぼ安値引けという展開です。東証2部銘柄なので今後は緩やかな株価推移になりそうです。

ピタリ賞はスナフキン様が見事的中です!

公募付近の予想が多い中、IPOの流れも察知して見事な的中です。

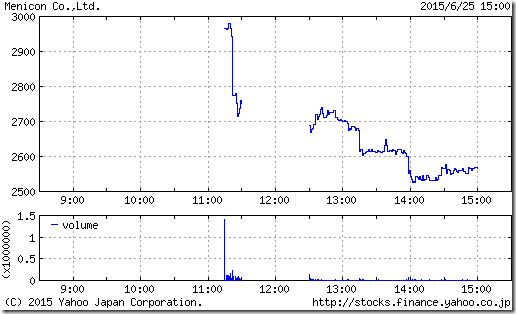

続いてメニコン。

初値売りで約12.5万円のプラスです。当選者の方おめでとうございます。

【7780】メニコン(公募価格1,700円)

初値:2,950円(公募比: +1,250円/+73.5%)

高値:2,999円

安値:2,524円

終値:2,566円

出来高:3,968,500株(公募売出総計:2,300,000株)

メニコンが1部に新規上場、初値は74%高-コンタクトレンズ

(ブルームバーグ):コンタクトレンズの製造・販売を行うメニコン が25日、東京証券取引所と名古屋証券取引所1部に新規株式公開(IPO)した。東証1部では公開価格の1700円に対し朝方から買い気配値を切り上げ、午前11時15分に形成した初値は74%高の2950円。

愛知県名古屋市に本社を置く同社は、創業者の田中恭一氏が1951年に日本で初めて角膜コンタクトレンズの実用化に成功したことに始まる。前身の日本コンタクトレンズが57年7月に設立され、67年に「メニコン」を商標登録した。ハード・ソフトコンタクトレンズのほか、洗浄液などケア商品の製造、販売を行い、動物医療、環境バイオ事業なども手掛ける。国内のほか、海外でも欧州を中心に製造・販売拠点を構え、2001年から国内で導入した定額制会員システム「メルスプラン」には4月現在、111万人が登録している。

16年3月期の連結業績計画は、売上高が前期比4.4%増の659億円、営業利益が11%増の31億7500万円、1株利益は103.15円、1株配当は30円。公開価格のPERは16.5倍だった。上場に際し公募150万株、オーバーアロットメントを含む売り出し114万5000株を実施。主幹事は大和証券と三菱UFJモルガン・スタンレー証券。

東証1部のメニコンで1枚10万円以上の利益になるとは思いもしませんでした。昨日の中村超硬の結果が効いていると思います。やや上がりすぎた初値の宿命か?初値がついた後は急落、3000円を超すことなく、2500円付近まで落ちています。

やや3,000円に壁ができた感じですね。

コンタクトレンズ利用者に取っては優待発表など、今後も注目材料があるかもしれません。私はコンタクトレンズをしないので分からないのですが、駅前などでクーポン配っている、あの宣伝手法はコンタクトレンズ独特の理由があるのでしょうか?

ピタリ賞はでませんでした。

予想の最高が2580円です。今日の引けでもまだまだ高値圏のイメージがつきますね。ただ東証1部なので、あまり急落も考えづらいです。2000円目指すか、3000円目指すかちょっと見ておきたいですね。

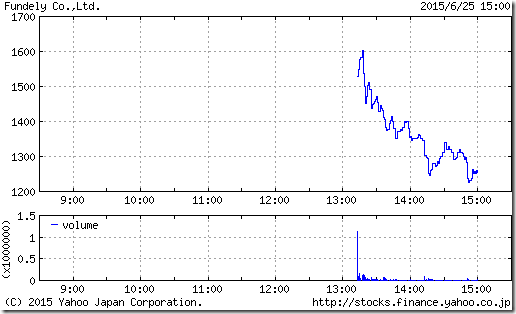

最後にファンデリー。

初値売りで約7.8万円のプラスです。当選者の方おめでとうございます。

【3137】ファンデリー(公募価格765円)

初値:1,546円(公募比: +781円/+102.1%)

高値:1,676円

安値:1,223円

終値:1,254円

出来高:3,055,800株(公募売出総計:1,006,000株)

健康食宅配のファンデリー上場、初値は2倍に-栄養士指導も

(ブルームバーグ):健康食宅配サービスのファンデリー が25日、東証マザーズ市場に新規株式公開(IPO)した。朝方から買い気配値を切り上げ、午後1時10分すぎに形成された初値は公募価格765円の2倍となる1546円だった。

東京都北区が本社の同社は、栄養士が商品企画から販売まで手掛ける冷凍弁当を宅配しており、「ヘルシー食」「ヘルシー食多め」「たんぱく質調整食」「ケア食」の分類がある。定期購入者には担当の栄養士が付き、疾病や制限数値などに合わせメニューを選ぶなどカウンセリングサービスに注力しているのが特徴だ。4万1000人の栄養士によるコミュニティサイト「フーディッシュ」を活用したマーケティング支援も行っている。

2016年3月期の業績計画は、売上高が前期比10%増の29億3900万円、営業利益は6.7%増の4億6800万円、1株利益は43.45円の見込み。紹介ネットワーク数の新規開拓から、主力事業で会員数が12%程度増加するとみている。公募価格のPERは17.6倍。上場に際し公募30万株、オーバーアロットメントを含む売り出し85万6900株を実施。主幹事はSMBC日興証券。

約2倍の初値ということで、直前予想でようやく近い予想ができたのがファンデリーになります。それでもBB時の予想よりは大きく上げているので、IPOの需要が高すぎてオーバーシュート気味なのが分かるでしょう。

本日の下げはそれなりですが、当方のBB前予想は1,080円とまだ下の位置です。公開価格も765円とまだ下なので、もう少し下値模索するかもしれませんね。

業種的には競争激しい分野で飽和感もありますが、これから頑張ってほしい業種ではありますね。

ピタリ賞は出ませんでした。

1500円台の予想は多く、皆さんの予想している範疇の初値だったと思います。ただ1枚換算でメニコンのほうが利益が出ていると考えると、メニコンの初値が行き過ぎた気もします。

こちらは今日のIPOの流れに合わせて、初値後下げた感もありますね。

正念場と見ていた3銘柄同時上場ですが、蓋を開けてみればIPO好調でどれも初値売りで余裕の利益が出ました。一つ地合いが狂えば、また違った結果だったかもしれません。

IPOの初値予想は難しいですが、6月に限っては全参加でOKだったということになります。

年末に向けて、IPO戦線はもっと忙しくなります。あまり考えずに参加姿勢を強めてもいいのかもしれませんね。

⇒【IPO初値結果一覧表】上昇率、損益、その後の値動きなどチェックに

初値結果はチャートなどを載せてまとめて記事にしたいので速報は遅いですが、

黒澤のツイッターでは初値速報を流しています。

https://twitter.com/96funnews

ツイッター使っている人はフォローして頂ければ幸いです。