当方のIPO分析記事の中で、SBI証券のIPOチャレンジポイント解析と楽天証券の抽選倍率データ解析はIPO攻略の糸口として非常に重要なデータとなります。2021年度までのデータが出揃いましたので、データ更新と同時に状況などを紹介したいと思います。

SBI証券のIPOチャレンジポイントを大分析!過去の当選ボーダーラインを調査、ポイント戦略は?

まずはSBI証券のIPOチャレンジポイントの状況です。

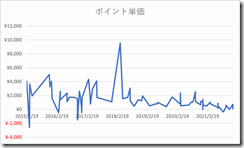

2021年のIPOは年後半になって微妙な地合いが続いたためにIPOチャレンジポイントのボーダーに関しては右肩上がりから不安定な形に変化しました。多くの方が微妙なIPOで使いたくないと温存した結果ですね。

そしてポイント単価は年々下がり続けているのを継続。

結果的に2021年の平均単価は「401円」となりました。この数字自体はギリギリのポイント数を使って当選したという状況での計算ですので1P400円の価値を出してもかなり上手な使い方と言えます。

IPOに落選するだけでポイント1P増えるわけで、それが400円の価値になると言えば十分ですが、IPOが好調のときは1,000~2,000円ぐらいの価値を出していた銘柄が何銘柄かあったので、2021年の使い時は少なかったと言えそうです。

2022年以降再びIPO地合いが良くなるときまで温存するか、さらなるIPOチャレンジポイントインフレ化前に現金化するか悩ましい状況が続きそうです。

個人的には何回かすでにポイント当選を頂いて、使ったことに後悔はしていないので機会があれば早めに勝負するほうがスッキリするのかなとは思います。

楽天証券のIPOを大分析!2017年からIPO注力で注目の楽天証券の実際の状況は?

もう一つの楽天証券の抽選倍率データ解析です。

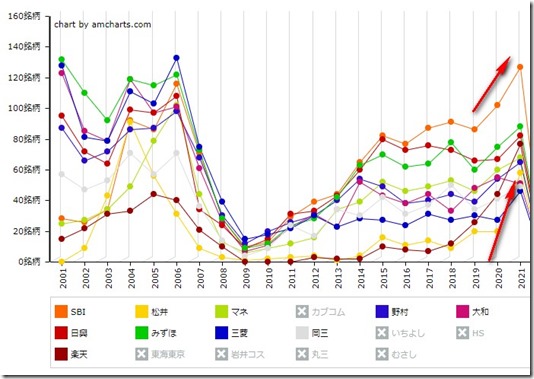

2021年は74銘柄の抽選に参加が可能でした。楽天証券がIPOに注力をしてきた以降順調に幹事数を増やしていて存在感を増しています。そして1銘柄あたりの期待値の平均は「320円」とでました。

2021年の状況をグラフ化すると上記の流れになっており、期待値は前半は良かったのですが後半は上場ラッシュで公募割れする銘柄も多かったので、赤字になっているものも多いです。また申込件数はほぼ4~5万ぐらいというのが継続していますが、12月のようにIPOの地合いが悪かったり不人気とされる銘柄では1~2万ほどの申込みというのが見られます。

楽天証券でのIPO参加者は5万ぐらいというのは大きな目安になりますね。数百万の口座があっても一つの投資法に限定してみれば参加者が減ります。IPOは数万から数十万ぐらいの参加者の中での公募株争奪戦を行っているイメージですね。

SBI証券と楽天証券のIPO引受実績も大きく伸びていて重要度が際立ってきています。2021年はIPO件数自体も伸びましたので参加機会は非常に多かった年でした。

2022年も特に2月3月に多くのIPO登場があるようで、また年末にかけても期待の銘柄はたくさん観測されています。

【IPO上場観測リスト】今後上場が予測される企業のリストと動向

2022年もSBI証券と楽天証券を始めとして各社の特徴をよく掴んでIPOで多くの当選、そしてより多くの利益をつかみ取りたいですね。