上場スケジュールが可変のIPO新規承認が出ました。最短で9月26日上場予定です。特に問題がなければ、この日に上場となるでしょう。大手企業のDX支援事業になりますね。

大手企業(エンターブライズ企業)に特化したDX支援になります。中小企業等はガッツリ伴走型や、提案型でDXを導入することが多いですが、大手ゆえに同じようには導入しにくいところ(大きくて身動きが重い)があります。そういうところを配慮しながらDX支援してそうです。

想定価格は1,320円。主幹事は野村證券です。

吸収金額が想定価格ベースで11.2億円で、東証グロース上場の中型IPOです。

公募株の約半分弱は自己株式処分。売出よりも公募が多く、ざっくりと想定価格などを見た限りでは野村證券にしては控えめな条件で出てきたIPOと感じますね。一昔前はDXコンサルと付いただけで高い評価をしていましたが、かなり評価が落ち着いている印象です。まぁ、成長性よりも安定性が意識されそうなIPOです。

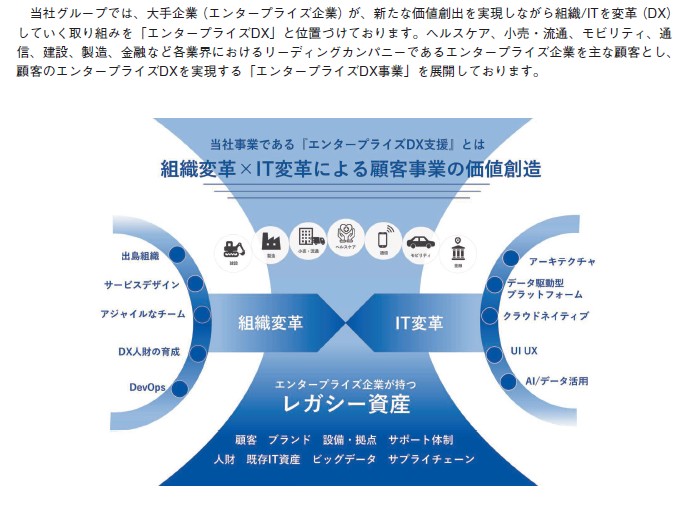

事業内容は単一セグメントなので単純です。大手企業のレガシー資産に組織変革xIT変革(DX)を加えることでさらなる価値創造を目指します。大手だから新しい構造改革というのは起こりにくいという難点を解決しながら前進に導きます。中小企業のDXアプローチとは結構違う部分が多そうです。

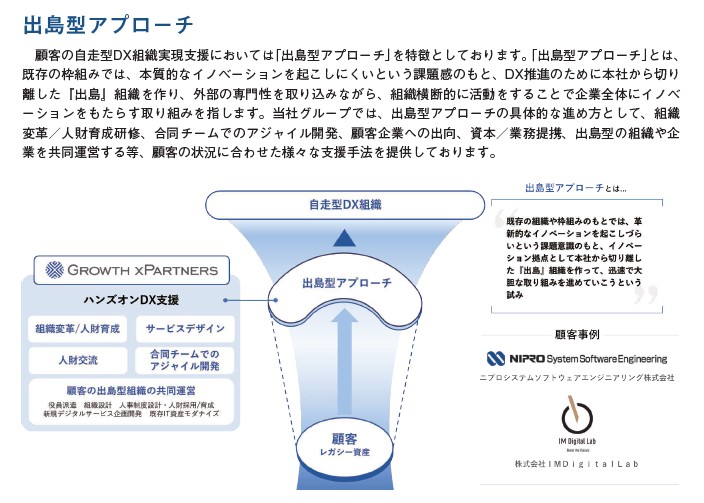

中小企業とは違うアプローチということで、目論見書の中にも書かれている部分で特徴的と感じるのが「出島型アプローチ」ですね。大手企業になると既存の枠組み内でイノベーションを起こそうとしても構造的に起きにくいことから、社内ベンチャーなども出島型と呼ばれる方式を取ったりしていることが多いと思います。DXアプローチに関しても、出島にして、そこにDX支援を走らせて構造改革をまずは間違っても痛みが最小で済むような感覚でしょうか?大手企業では「出島」というキーワード結構良く聞きますね。

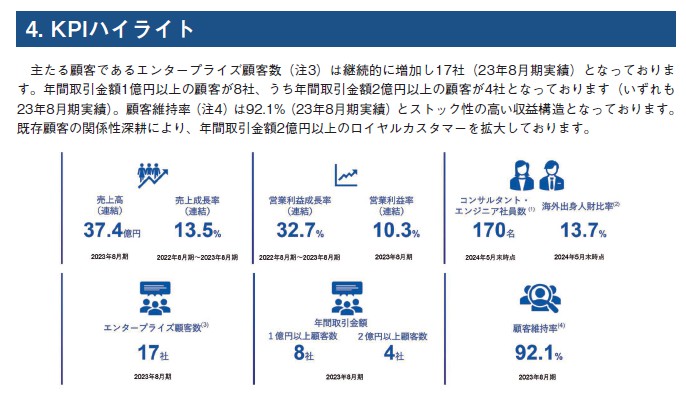

会社の状況を示すものとして「KPIハイライト」が見やすいですね。現時点で顧客が17社。少ないように感じるかも知れませんが、大手企業なので1社の取引金額で億単位の取引となっています。しかもDX支援をすると継続的にサポートも必要となることで、高い顧客維持率となれば高いストック収益の安定性が望めそうですね。

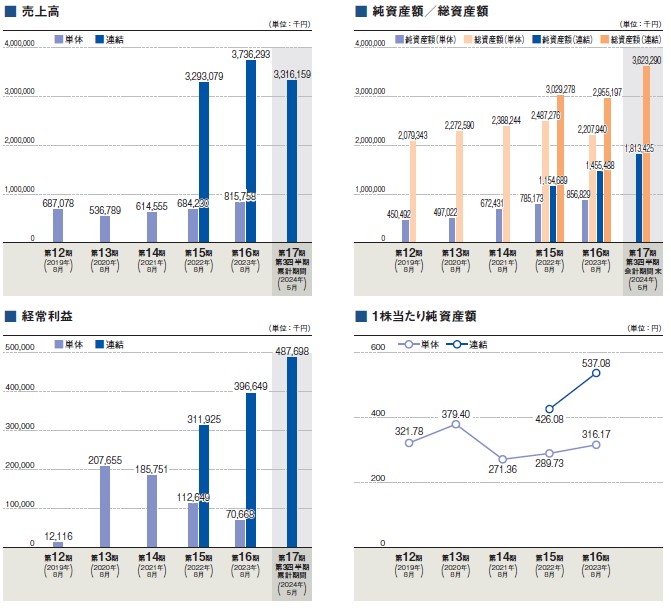

業績です。17期を迎える中で緩やかな成長を感じる内容ですね。上場することによって信頼感もでそうなので、さらなる大手企業との契約が結べるかが上場後の見どころになるでしょうか?

ストック・オプションの行使価格や業績推移、さらに吸収金額も小さめというのと考慮すると、第一印象では公募株にお得を感じるので初値は期待できそうな印象です。後は9月下旬のIPOスケジュールも加えてBBスタンスを検討していきたいですね。野村證券の比較的小粒案件となると、まず公募株ゲットが非常に難しそうです。幹事証券にはネット証券も並ぶことから、しっかり申し込んで当選確率を上げていきたいですね。

楽天証券は倍率表示、抽選方法の透明性の高さでオススメです。

どんな方でも平等にチャンスがあることで、続けていればいつかは良いことがあることを感じさせてくれます。

初値予想もお願い致します。