東証スタンダード市場上場、セクター卸売業、全数売出しで、ファンドのTOBによる上場廃止後、再上場案件ということで、IPO初値視点でいうと厳しそうな条件が並ぶ銘柄の登場です。「黒田グループ」という社名もオールド感ありますね。

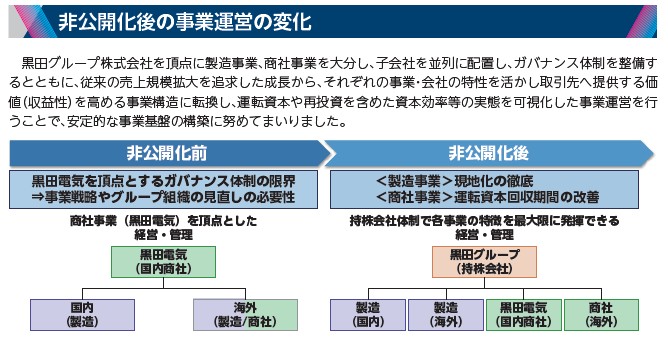

電気電子の材料を製造・また商社事業もしています。国内・海外で2つの事業がガバナンス体制が微妙だったことで、構造改革して再上場するという形になっています。ということであまり新規性は感じられないタイプのIPOです。

想定価格は640円。主幹事は野村證券とSMBC日興証券の共同主幹事です。

吸収金額が想定価格ベースで89.4億円で、東証スタンダード市場上場のやや大きめ規模のIPOです。

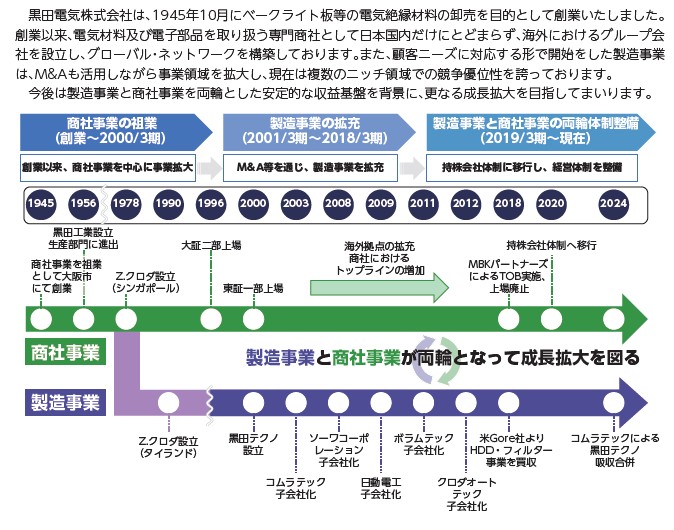

まずは沿革から見ていきましょう。

1945年に前身の黒田電気が設立、様々な事業拡大を行い2000年には東証1部に上場していました。その後、多くの会社を子会社化など進めていましたが、2018年にファンドによるTOBで上場廃止。目的としては複雑になっていてガバナンス機能が効きにくくなっていたためファンドの手によって構造改革した感じです。

2020年に持株会社(黒田グループ)に体制移行して、2024年にファンドのイグジットで再上場を目論んでいます。期数としては2024年は8期目となるようです。現在は「製造」「商社」の2つの事業をしっかり分けているのが特徴です。

構造改革のトピックは2つで、「製造は現地化の徹底」「商社は運転スピードを高める」と言った感じでしょうか?

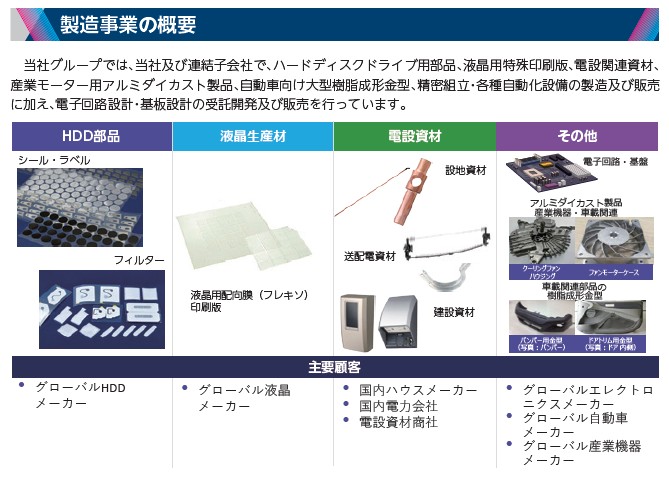

製造事業の概要を見ておきましょう。様々な電子電気系の部品製造を行っています。こちらは製造なので屋台骨的なビジネスです。金型系などが多く感じられます。

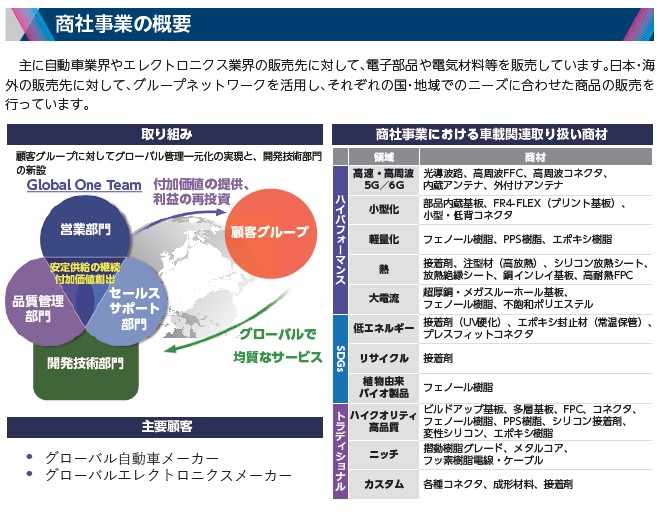

商社事業はスピード感が大切になります。自動車産業はエレクトロニクス産業に黒田グループ引き合いを取ってくるようにグローバルで展開しています。電気・電子系のニーズをいかに捉えるかが重要になりそうで、EVなど新産業などにスムーズに対応することが急務なビジネスでしょうか?

目論見書的には事業や会社の概要説明が多く割かれています。

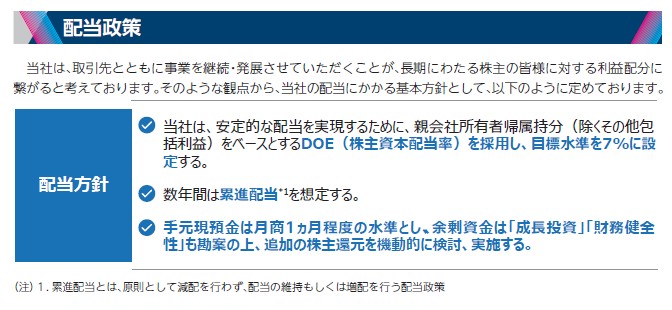

再上場案件、売出し案件ということで配当政策もテーマとして載っています。数年間は「累進配当」ということで、原則減配はなし、利益が伸びれば増配のようです。売上が下がっているので、配当が下がる心配はありませんということを言いたいのでしょう。

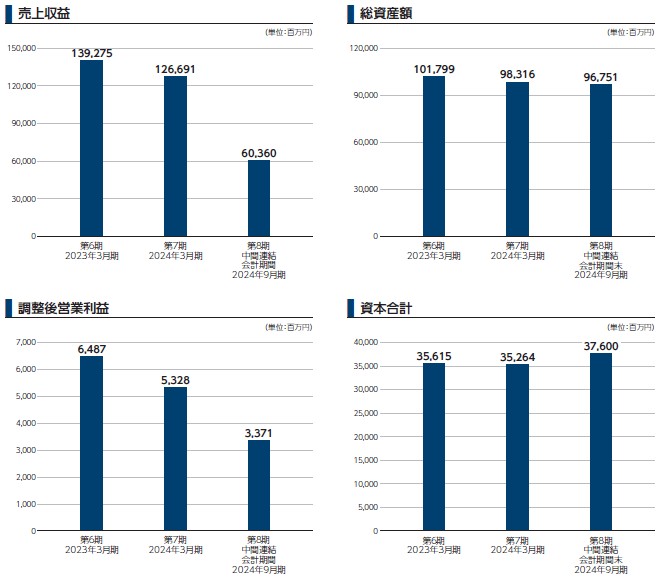

業績です。直近のグラフを見ると上場時に成長期待はしづらいところでしょうか?こういった会社はジリジリと景況感に合わせて変動することが多く、上下動してしつこく成長するイメージがあります。ということで、基本は初値向きではなく、下がった時に仕込む銘柄に見えますね。

パット見で初値向き要素がほぼないため、公募(売出し)参加のメリットとしてはIPOプレミアムディスカウント程度でしょう。一応のその程度の価格設定にはなってそうですが、12月のIPOラッシュであれば初値は買いが集まりにくくて厳しい結果になりやすそうです。

それよりも主幹事が野村證券とSMBC日興証券の2頭体制ということで「初値に格好をつける」という方が期待できるかも知れません。それでもスタンダード上場ですので、格好をつけるレベルもとりあえず初値以上が一時的にあれば良い程度にもなりそうかと感じます。

全体的に初値よりも長期的視点で、しかもより安い時に仕込むのが良さそうと感じる銘柄ですね。

初値予想もお願い致します。