今年最大のIPOの登場ということになりそうです。吸収金額1000億超えで4桁レベル。東証プライムへの上場は楽天銀行以来になりますね。いずれにしても規模感で注目を集める銘柄になります。

KOKUSAI ELECTRIC(6525)のIPO新規上場情報

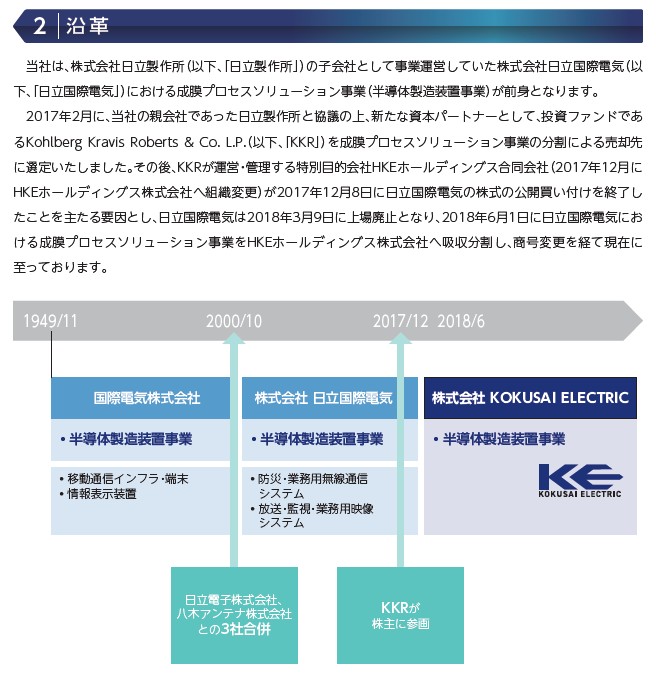

もとは日立の子会社で「日立国際電気」。投資ファンドに買われて2018年に上場廃止。ということで再上場案件になります。日立の名前が取れてますが事業内容は変わりなく、半導体のプロセス系ですね。

想定価格は1,890円。主幹事は野村證券とSMBC日興証券の共同主幹事です。

吸収金額が想定価格ベースで1,279億円で、東証プライム上場の大型IPOです。

まずは沿革から見ていきましょう。

前身は国際電気株式会社として半導体製造装置事業などを扱っていましたが、日立電子などと合併して日立国際電気に、日立グループとして稼働していました。しかし投資ファンドが2017年に買収して上場廃止。最終的に「半導体製造装置事業」だけがずっと残って、今回の再上場となっています。ファンドの再生再上場案件ということで、それだけで上場時参加者からは嫌われるでしょう。いかに捌くかのIPOになります。

ただし、プライム上場である程度売れる値付けまで下げてくるのが一般的ですので、仮条件の動向、海外募集もあり予定では海外売出分の割合が多いですので、そこまで買えない値段にはならないということになるかもしれません。

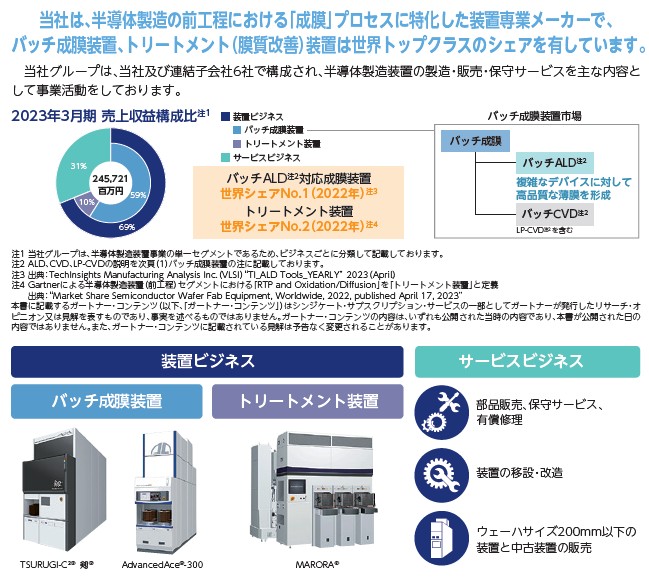

事業内容は「半導体製造装置」となっていますが、前工程の洗浄や成膜系ですね。ちょうど9月下旬にジェイ・イー・ティが上場しますが、ほぼ同じような事業内容です。半導体製造に当たって必要不可欠な事業ではあります。

なお成膜装置の世界シェアは先端系では米国・日本が強く、従来系では韓国のようですね。

なおトリートメント装置でも世界シェアNo.2と書いていますが、半導体装置全体で見るとシェアは圧倒的に米国企業が占めているようです。日本で大きいところは「東京エレクトロン」「アドバンテスト」あたりですね。

私自身、半導体関連の会社に勤めていた経験がありますので多少は全体像を理解しているつもりですが、前工程の会社が奇しくも、不振で買われて、再び日本で上場を繰り返すというのが続くというのは良いイメージはありませんね。どうも儲からない必要事業に見えてしまいます。

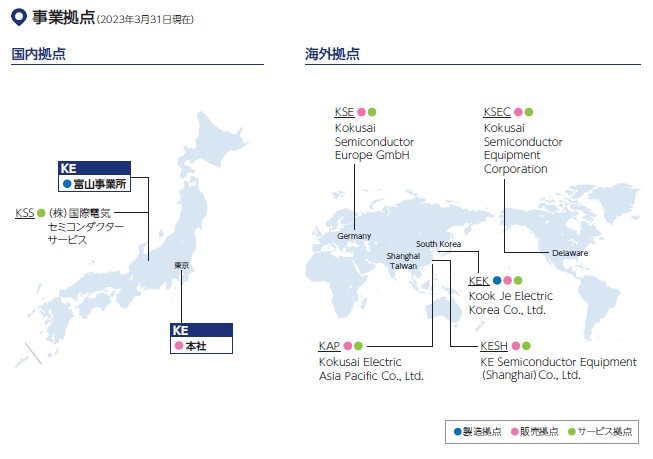

拠点は国内に1つ、海外に5つあるようですが、製造拠点は韓国と富山ですね。これまたJETと同じ雰囲気で世界の半導体工場は韓国・中国・台湾などが主流です。日本にもこれから街を作るレベルで半導体工場を作り盛り上げようとしていますが、時期既に遅しというか、安い労働力が今は日本になってしまっている現状かもしれません・・・。

何気に半導体工場って、きれいな水をたくさん使って汚染する部分もあります・・・。

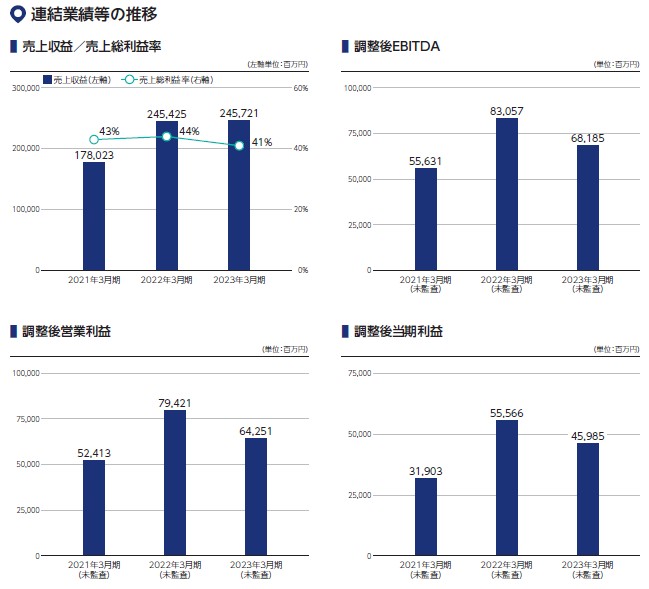

業績は半導体需要が高まっていたかに思いきや、その需要は止まってしまい成長は減速しました。少し前は半導体不足が声高に言われていましたが、現在は景気減速で需要があまりないという中、少し踊り場にある状況です。

プライム上場ですし、海外売出分もあることから納得感のある仮条件で出てくるかが焦点になりそうです。2022年の上場再編後、プライム上場銘柄はこれで4社目ということになりますが、過去3回は色々前評判は厳しく見られつつもプラス初値となっており、その後の株価も安定的な状況ですので、その経験も踏まえてすぐに不参加と決めつけないで、いろいろ情報も得ながらBBスタンスを決めたいと思います。

KOKUSAI ELECTRIC(6525)のIPO新規上場情報

初値予想もお願い致します。